Close

Nous utilisons une variété de cookies pour améliorer votre expérience sur notre site. Conformément à la directive E-Privacy ton consentement est nécessaire pour établir ces cookies. En savoir plus.

La Zone spéciale des Canaries (Z.E.C.) et la Réserve d'investissement des Canaries (R.I.C.) sont deux instruments intéressants qui promeuvent et augmentent l'intérêt des investisseurs dans la région et que nous devrions connaître si nous sommes intéressés à faire des investissements ou à entreprendre une activité productive aux Canaries.

La Zone spéciale des Canaries (Z.E.C.) et la Réserve d'investissement des Canaries (R.I.C.) sont deux instruments intéressants qui promeuvent et augmentent l'intérêt des investisseurs dans la région et que nous devrions connaître si nous sommes intéressés à faire des investissements ou à entreprendre une activité productive aux Canaries.

La Z.E.C. est régie par la loi 19/94 du 6 juillet 1994 et consiste en une zone à faible taux d'imposition au sein du régime économique et fiscal (R.E.F.) des îles Canaries, visant à promouvoir le développement économique et social de l'archipel et l'expansion des éléments productifs, en permettant à toutes les entités et succursales qui ont l'intention de développer une activité industrielle, commerciale ou de services, et qui sont incluses dans la liste des activités autorisées, de faire partie de cette zone.

La particularité de la Z.E.C. et son principal avantage fiscal est que les entités de la Z.E.C. sont soumises à un taux très bas d'impôt sur les sociétés, n'étant imposées qu'à 4 % (au lieu des 25 % habituels), si les conditions suivantes sont remplies :

Les entreprises qui ont le statut de petites et moyennes entreprises (PME) innovantes ou dont l'activité vise à l'obtenir, ainsi que les entreprises des secteurs prioritaires pour le développement des îles Canaries tels que l'audiovisuel, les jeux vidéo, la technologie et la science, etc., ainsi que toutes les entreprises des "activités à forte intensité de ressources humaines" qui augmentent l'embauche au-delà du minimum requis (5 et 3 employés selon l'île) sont éligibles. Dans ce cas, l'investissement minimum sera réduit proportionnellement au nombre d'employés embauchés.

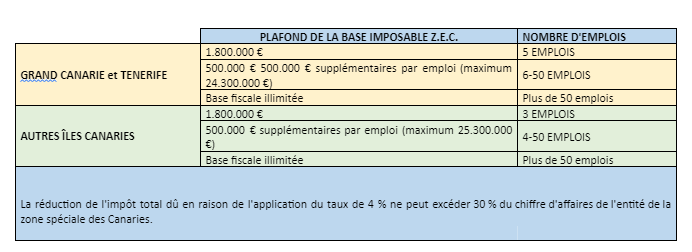

Il existe un certain nombre de limites à la base imposable en fonction de la création d'emplois :

La réduction de l'impôt total dû en raison de l'application du taux de 4 % ne peut excéder 30 % du chiffre d'affaires de l'entité de la zone spéciale des Canaries.

En ce qui concerne l'impôt sur le revenu des non-résidents (IRNR), les dividendes distribués par les filiales des entités de la ZEC à leurs sociétés mères résidant dans un autre pays, ainsi que les intérêts et autres revenus provenant de la cession à des tiers du capital social et des plus-values mobilières obtenues sans l'intermédiaire d'un établissement permanent, seront exemptés de retenue et s'appliqueront aux revenus obtenus par les résidents dans n'importe quel État lorsque ces revenus sont payés par une entité de la ZEC et proviennent d'opérations physiquement et effectivement réalisées dans la ZEC. E.C. et proviennent de transactions physiquement et effectivement réalisées dans la zone géographique de l'entité ZEC. L'exonération ne s'applique pas aux revenus provenant d'une entité Z.E.C. et résultant de transactions physiquement et effectivement réalisées dans la zone géographique de l'entité ZEC.

Il convient de préciser que cette exonération ne s'applique pas lorsque les revenus sont obtenus par l'intermédiaire de pays ou territoires avec lesquels il n'existe pas d'échange effectif de renseignements fiscaux, ni lorsque la société mère est résidente fiscale de l'un de ces pays ou territoires.

En ce qui concerne les droits de mutation et de timbre, ils seront exonérés dans le cas de l'acquisition de biens et de droits destinés au développement de l'activité de l'entité ZEC dans la zone géographique de la ZEC, ainsi que dans les transactions corporatives réalisées par les entités ZEC (à l'exception de la dissolution).

En ce qui concerne l'impôt général indirect des Canaries (I.G.I.C.), les livraisons de biens et les prestations de services effectuées par les entités de la ZEC entre elles seront exonérées du paiement de cet impôt, de même que les importations de biens et de services effectuées par les entités de la ZEC vers d'autres entités de la ZEC. En ce qui concerne la compatibilité avec d'autres incitations fiscales du régime économique et fiscal canarien (R.E.F.), les avantages de la Z.E.C. peuvent être intégrés à la réserve d'investissement, à la déduction pour investissement et aux zones franches.

La Réserve d'Investissement aux Canaries (R.I.C.) est un autre avantage fiscal, régi par l'article 27 de la Loi 19/1994, qui vise à promouvoir l'investissement productif des entreprises, la création d'infrastructures publiques aux Canaries et la création d'emplois par le biais d'une réduction de l'assiette de l'impôt sur les sociétés (dans le cas de la R.P.F., une déduction pour l'investissement) sur les bénéfices générés dans ses établissements aux îles Canaries qui sont affectés à la constitution d'une réserve pour investissements et applicables jusqu'à 90 % des bénéfices non distribués générés au cours d'un exercice fiscal, dont les réserves doivent être réalisées dans un délai maximum de trois ans.

Si elle ne se concrétise pas en tant qu'investissement, la réserve doit être utilisée pour la création d'emplois non directement liés à l'investissement, pour l'acquisition d'actifs fixes qui ne peuvent être considérés comme un investissement initial, ou pour la souscription d'actions ou l'acquisition de dette publique.

Les contribuables suivants peuvent bénéficier du R.I.C :

Les montants alloués au R.I.C. doivent être matérialisés dans :

Investissements initiaux :

Investissements pour la poursuite de l'activité suivante :

Informations en vigueur au 24.03.2024